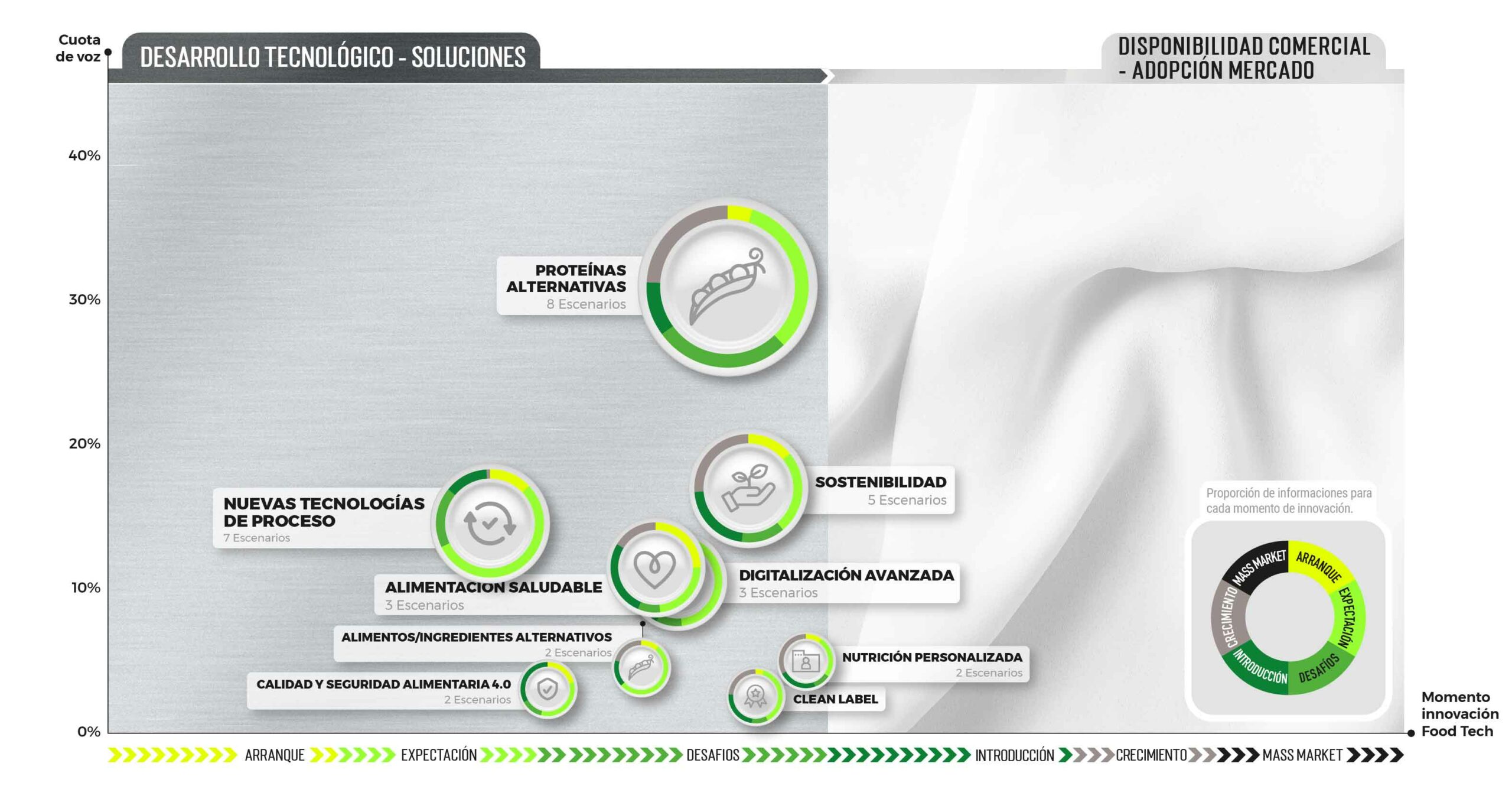

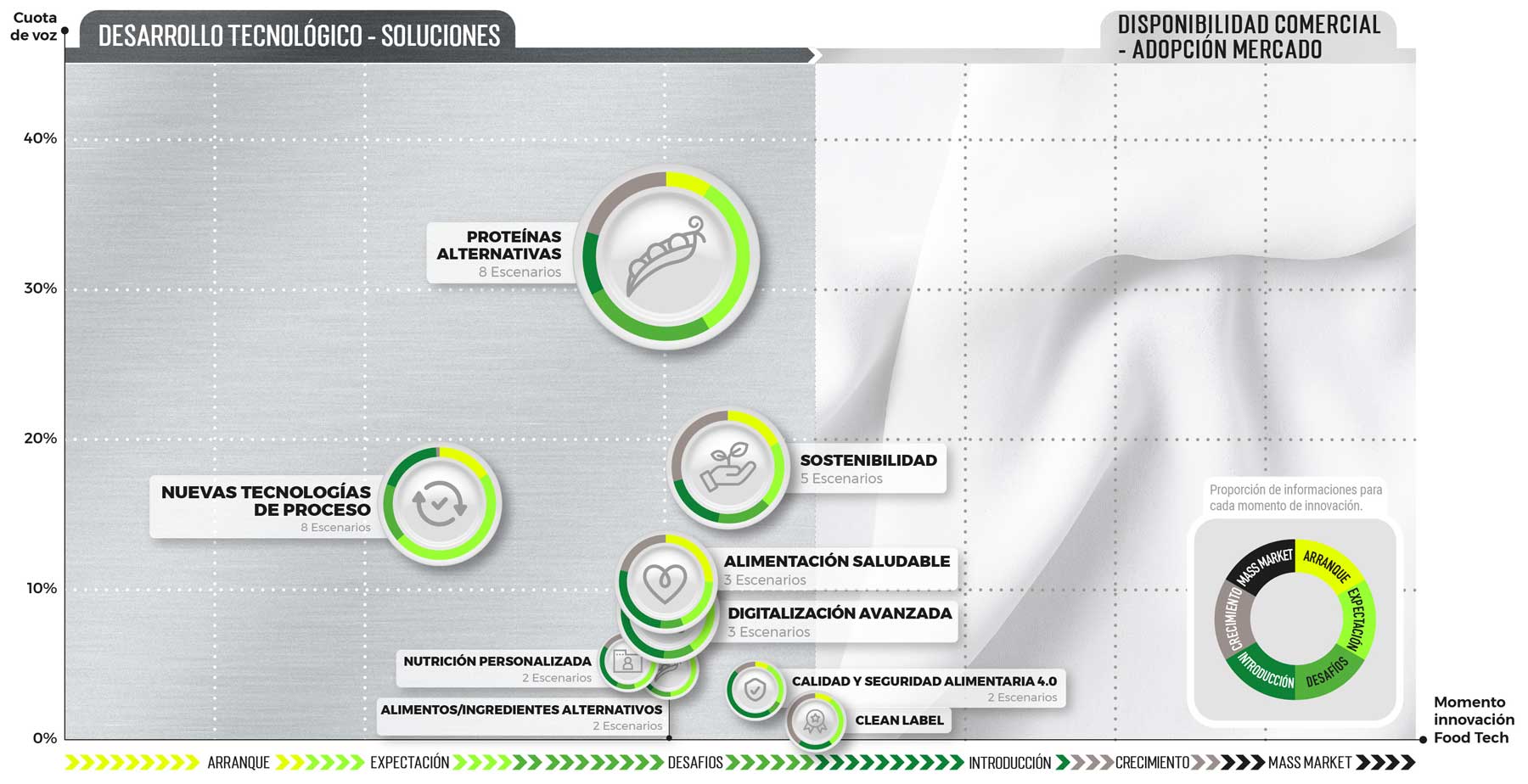

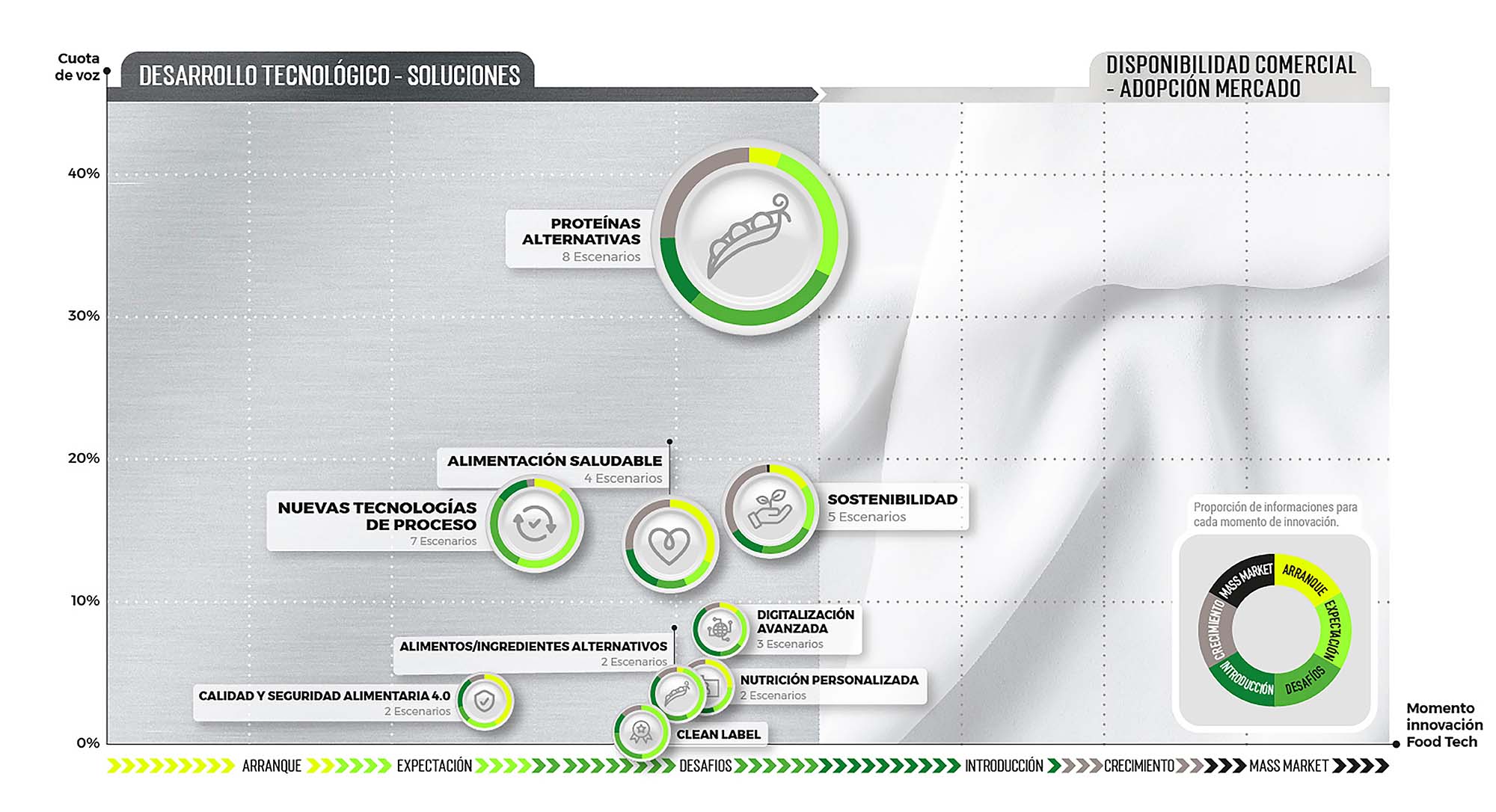

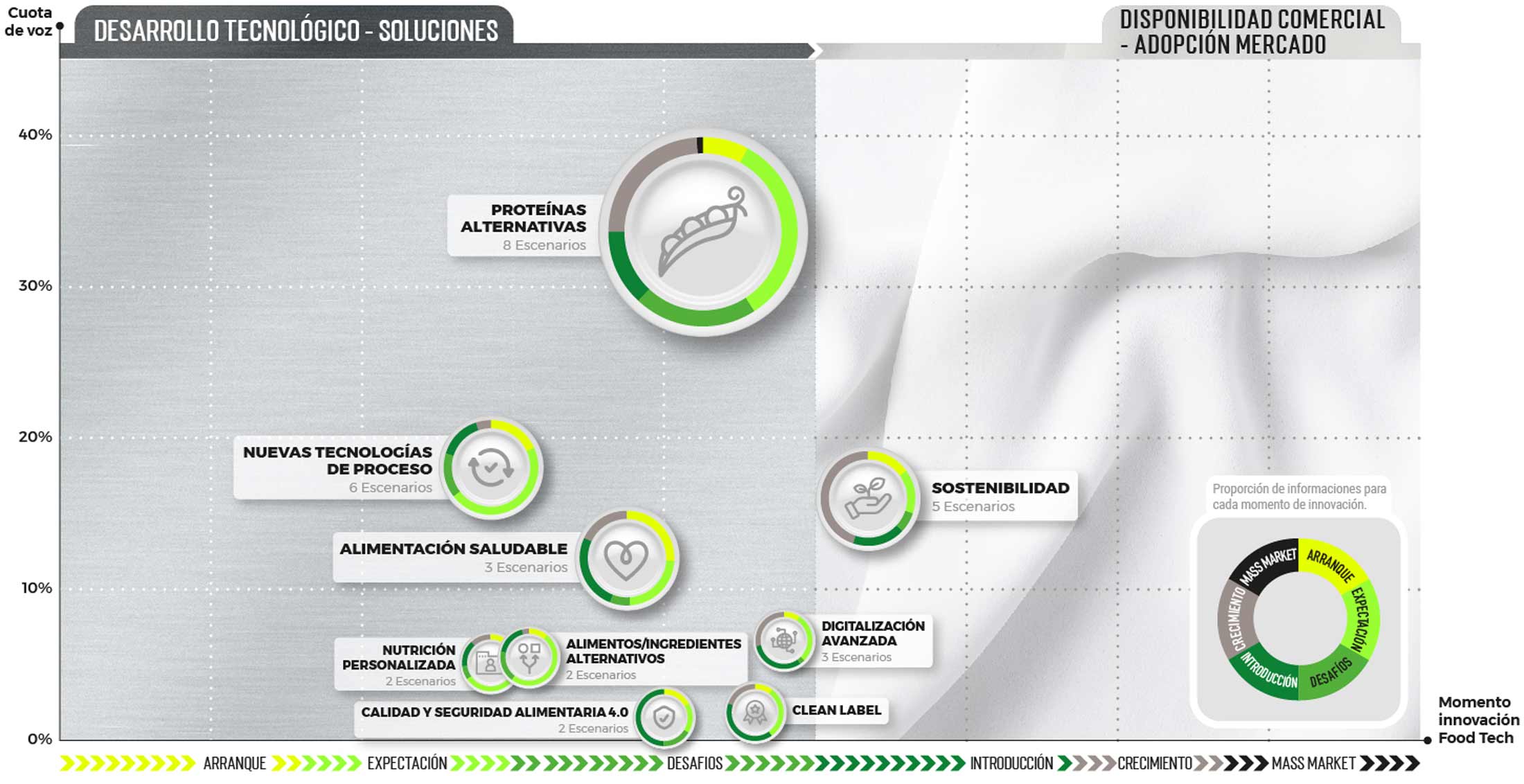

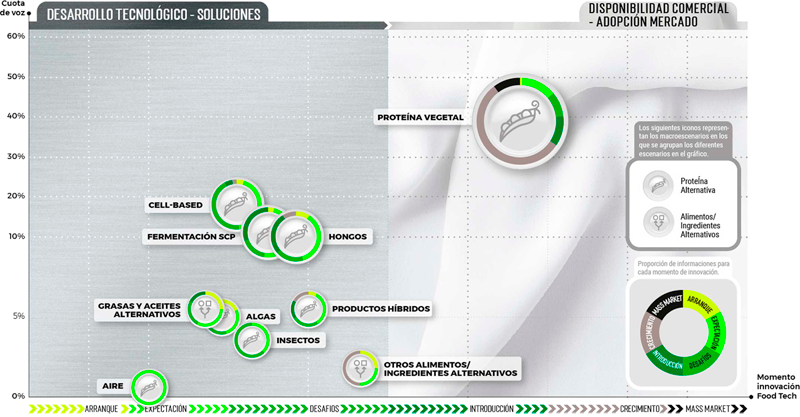

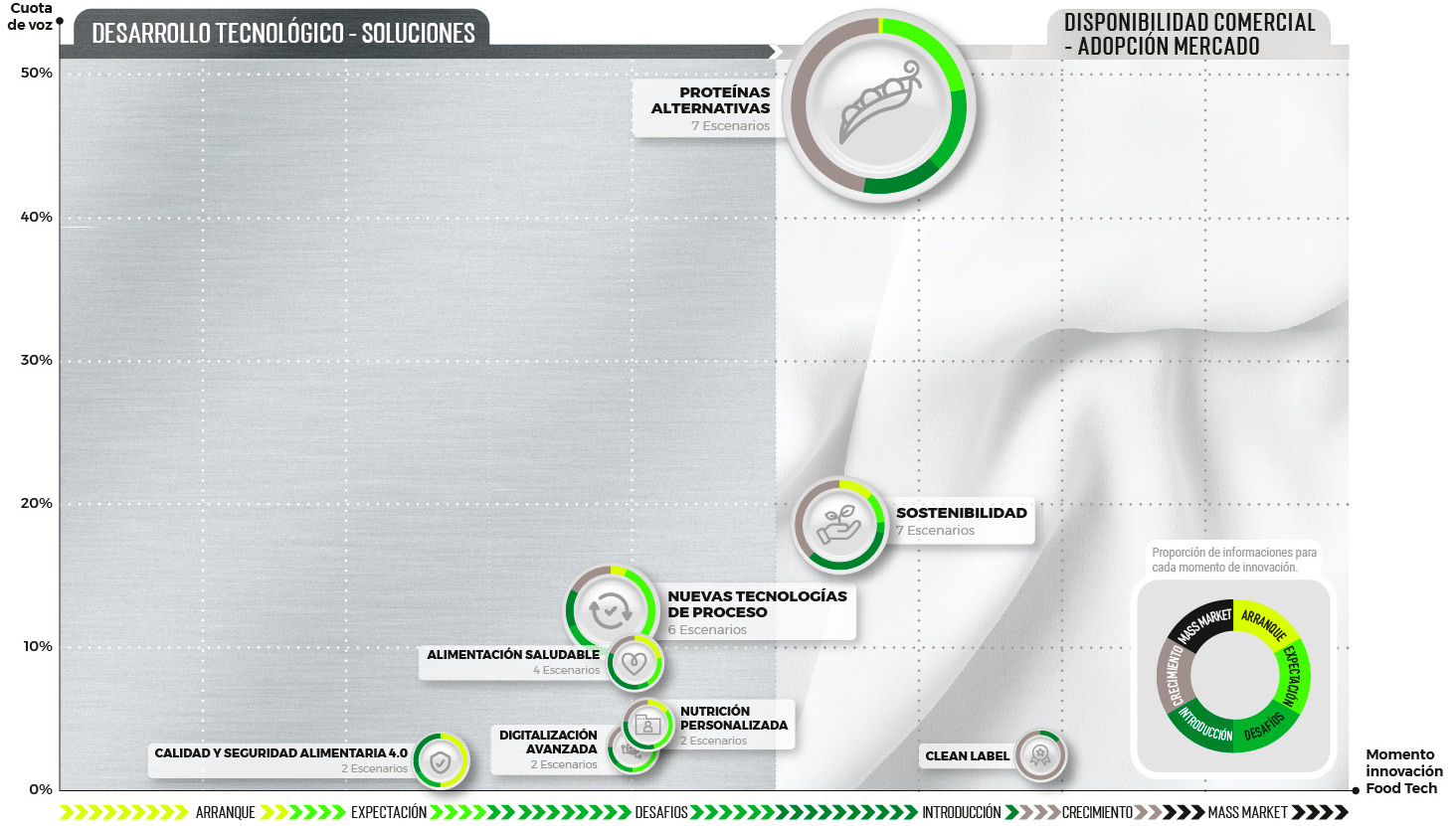

MACROESCENARIOS

PERIODO ENERO/ABRIL 2022_ Total de informaciones analizadas: 290

Interpretando el mapa…

Proteínas alternativas y Sostenibilidad continúan siendo los dos macroescenarios que más actividad presentan y cerrando este pódium encontramos a las Nuevas Tecnologías de Proceso, como el tercer macroescenario que más titulares genera.

En general se ha visto una gran actividad en FoodTech, con numerosos lanzamientos y nuevos proyectos, aunque uno de los temas más comentados dentro de este mundo ha sido la ralentización de la inversión, principalmente en Europa.

Los últimos datos de DigitalFoodLab, correspondientes al primer semestre de 2022, muestran que las inversiones en el continente europeo en la primera mitad de este año decrecieron un -40%, alcanzando los 3.800 millones de euros, respecto al mismo periodo de 2021.

Desde la entidad explican que “habrá que esperar hasta final de año” para ver si esta tendencia continúa o no. Además, argumentan que esta “complicación” en la inversión está más relacionada con “la sobreinflación de las valoraciones e inversiones en algunos modelos de negocio inestables y startups”, aunque indican que “el futuro del ecosistema FoodTech no está comprometido”.

Proteínas alternativas, reinas del panorama FoodTech

De los ocho macroescenarios de oportunidad que destacamos en nuestro gráfico, el que más cuota de voz tiene es el de Proteínas Alternativas, con más de 35 noticias de media al mes. Este escenario sigue creciendo también en fase de madurez; es decir en adopción de mercado y crecimiento en ventas, respecto al mismo periodo del ejercicio anterior.

Ante estos números cada vez más podemos encontrar novedades de este segmento en el mercado, fundamentalmente de plant based, con variadas propuestas como ampliaciones de gama o lanzamientos en nuevas categorías alimentarias.

En proteína vegetal, España es una potencia europea, con unas ventas en esta categoría de 448 millones de euros; solo superada por Alemania (817 millones de euros), según se desprende del informe Foodtech in Spain: Moving Spanish Food System Forward, elaborado por el ICEX. El citado informe señala que nuestro país se encuentra por delante de potencias como Italia (435 millones de euros); Francia (335 millones de euros); Países Bajos (291 millones de euros), y Bélgica (134 millones de euros).

Aparte de las proteínas vegetales, no debemos olvidarnos de otra clase de proteínas alternativas que se encuentran en fase más tempranas (generando altas expectativas o superando los desafíos que todavía se presentan) como cell-based; Single Cell; hongos; algas; insectos o aire.

A nivel mundial, la inversión en este macroescenario (Proteína Alternativa) se disparó en 2021. Conforme a los datos de The Good Food Institute (GFI), las startups del sector recaudaron 5.000 millones de dólares, un 60% más que en 2020.

Ya si miramos una foto más actual, en este primer trimestre de 2022, las startups de Proteína Alternativa recaudaron 911 millones de dólares, según GFI, lo que supone una bajada del 36% (1.400 millones de dólares), respecto a lo recaudado en último trimestre de 2021, pero supone un aumento del 4%, en referencia al primer tercio de año de 2021.

En este inicio de año, entre las startups que cerraron una ronda de financiación más alta fueron: Upside Foods (cell based), que en abril recaudó 400 millones de dólares; Redefine Meat (plant based), con 135,6 millones de dólares, y Remilk (fermentación de precisión), con 120 millones de dólares.

Otras startups disruptivas que lograron una gran financiación fueron Starfield Food Science & Technology (plant based), Next Gen Foods (plant based) y Wildtype (cell based), las cuales recibieron inversiones de en este inicio de año.

Tampoco hay que olvidar la apuesta de diferentes gobiernos en el sector de Proteínas Alternativas como el de Dinamarca, que dedica 100 millones de dólares para un fondo dedicado a la innovación, educación y ventas de alimentos plant based; o las inversiones de Países Bajos, con 60 millones de euros dedicados a la agricultura celular, o Israel, con 18 millones de dólares para financiar diferentes desarrollos e investigaciones sobre cell based de un consorcio en el que podemos encontrar startups como Aleph Farms y SuperMeat o instituciones académicas como la Universidad Hebrea, Universidad de Tel Aviv o Technion, entre otras.

La sostenibilidad, cada vez más interiorizada

Otro de los pilares del mundo FoodTech es la sostenibilidad. Este macroescenario está alcanzando un mayor grado de madurez, alcanzando la fase de crecimiento. En este macroescenario vemos noticias principalmente referidas a packaging sostenible, tal y como se afirmó en la última feria de Pick&Pack, y de neutro en carbono, con acciones como la propuesta eco-score, de la que puedes conocer más detalles en este link.

Sobresale la fuerza que están ganando las iniciativas de upcycling, con desarrollos más variados, uso eficiente de recursos, cada vez más cercanas al mercado. En este periodo hemos podido ver como compañías como Mondelez, Mars, Puratos, Alcampo o Tetra Pak presentaban diferentes iniciativas en materia de sostenibilidad.

Habrá que ver cómo se adapta la industria alimentaria española ante la Ley de Prevención de las Pérdidas y Desperdicio Alimentario, que se espera que entre en vigor el próximo 1 de enero de 2023.

Las tecnologías de proceso ganan presencia

No se entendería el mundo FoodTech sin las tecnologías de proceso en donde recogemos diferentes tecnologías que están modificando la forma de transformar los productos. En este periodo, este macroescenario ha visto aumentada su voz en los diferentes medios de comunicación, ya que cada vez interesa más conocer cómo se pueden “fabricar” alimentos FoodTech.

En este inicio de año, una tecnología que ha sobresalido sobre otras es la fermentación. Las empresas focalizadas en esta técnica consiguieron en los primeros 180 días de 2022 una inversión de 290 millones de dólares y en 2021 la inversión de capital fue de 1.690 millones de dólares, casi tres veces más que en 2020, según indica GFI.

Siendo más concretos, tanto la fermentación de precisión como la biomasa por fermentación ya están cambiando el paradigma en el desarrollo de productos alimentarios. Dentro de estas dos tecnologías, la fermentación de precisión es la que se está escuchando más.

Esta técnica se encuentra en fase de oportunidades y desafíos, y startups como The Every Company, Perfect Day o Impossible Food son referentes en este campo.

Tampoco hay que olvidarse de la fermentación de biomasa, un tipo de fermentación que también está evolucionando gracias a startups como Quorn, Moa FoodTech, Innomy o Meati Foods.

Otras tecnologías de proceso que están desarrollándose, y con bastantes expectativas, son: impresión 3D, biología sintética, nuevas modalidades de extrusión o encapsulación.

Estas tecnologías se encuentran con desafíos a superar como escalar industrialmente los procesos y abaratar sus costes, o en algunos casos (como en fermentación de precisión) también se enfrentan a barreras legislativas, principalmente en Europa.

Alimentación saludable, el consumidor la exige

La Alimentación Saludable es un macroescenario lleno de oportunidades y desafíos, tal y como nos indica la fase de madurez en la que se encuentra. La industria alimentaria está investigando en diferentes vertientes para conseguir colocar en el mercado productos que cumplan con los requisitos de salud y seguridad y, a la vez, con las exigencias de un consumidor más preocupado por su salud. Incluso grandes multinacionales como Nestlé, Kraft, Danone o Kellogg ya notan la presión de sus inversores para que sus productos tengan un mejor perfil nutricional.

Uno de los prismas que sigue con fuerza es el de alimentos funcionales. En estos meses hemos conocido la apuesta de Unilever para buscar ingredientes en alimentos y bebidas que puedan tener un impacto positivo en el “bienestar mental”; y también iniciativas más focalizadas en probióticos, prebióticos o postbióticos, un campo en el que se abre un amplio abanico de posibilidades. El mercado ya dispone de productos fermentados como la kombucha, bebidas enfocadas a reforzar el sistema inmune, etc., pero ya se empieza a hablar de nuevos probióticos como la Akermansia para combatir la obesidad o la diabetes, tal y como se vio en Probiota 2022.

En este ámbito quedan desafíos pendientes, uno de ellos es fortalecer los claims saludables, que se une al de seguir investigando las propiedades funcionales de los ingredientes para su potencial aplicación.

Hacia la salud personalizada

Mención aparte en el macroescenario de Alimentación Saludable tiene la Nutrición Personalizada. Las compañías están trabajando en presentar lanzamientos más individualizados o que cubran las necesidades de colectivos especiales.

Ambos enfoques presentan muchas oportunidades, tal y como han comprendido en Vicky Foods, que ha lanzado su novedad Be Plus, una bebida diseñada según las necesidades de cada consumidor; Aurora Intelligent o Kodiak Cakes, con sus propuestas para el colectivo especial de deportistas.

Clean label, ligado a la proteína vegetal

Lo que hemos podido observar en este macroescenario es que Clean Label va de la mano de lanzamientos en donde la proteína vegetal es la protagonista. Hemos visto un gran avance en cuanto a la fase de madurez en esta categoría, acercándose a la etapa de crecimiento, con propuestas que ya podemos disfrutar en el mercado. En este segmento, los ingredientes de origen natural continúan siendo los que más interés despiertan por parte de los consumidores.

Las startups Plantcraft, Sunscoop o Good Culture son algunos ejemplos de la apuesta por introducir ingredientes Clean Label en sus propuestas alimentarias.

Digitalización, calidad y seguridad alimentaria 4.0, camino por recorrer

El macroescenario de Digitalización y el de Calidad y Seguridad Alimentaria 4.0 están bastante ligados. En Digitalización nos encontramos en la fase de desafíos para adoptar tecnologías como la Inteligencia Artificial (IA). A pesar de ello, encontramos ejemplos en este sentido como el de Enzymit, que utiliza la IA para procesar sus denominadas ‘enzymas’, y el proyecto del programa Corporate de Mercadona: Mindsaic, que utiliza la IA para la venta online.

Unido a la digitalización y también al macroescenario de Calidad y Seguridad Alimentaria 4.0 nació en febrero Digital for Food, una iniciativa que tratará de fomentar la implantación de tecnologías como blockchain, modelos de autoaprendizaje, Big Data, drones, robótica, realidad aumentada, IA o interfaces de voz.

En el campo de la Calidad y Seguridad Alimentaria 4.0 se continúa dando pasos para que nuevas técnicas de análisis sigan enfilando su camino hacia la disponibilidad comercial.

También afloran las soluciones orientadas a la trazabilidad, con empresas como Unilever, que está probando la tecnología blockchain para tratar de aumentar la transparencia y la trazabilidad en la cadena de suministro del aceite de palma.

Asimismo, startups como Nulab, Impact Vision o Connecting Foods siguen trabajando en el desarrollo de soluciones para mejorar todo lo relacionado con el control de calidad y seguridad alimentaria.

Navega por periodos de tiempo y descubre cómo evoluciona este escenario

Descubre los macroescenarios más representativos

⇓