PROTEÍNAS ALTERNATIVAS

PERIODO ENERO/ABRIL 2022_ Total de informaciones analizadas: 140

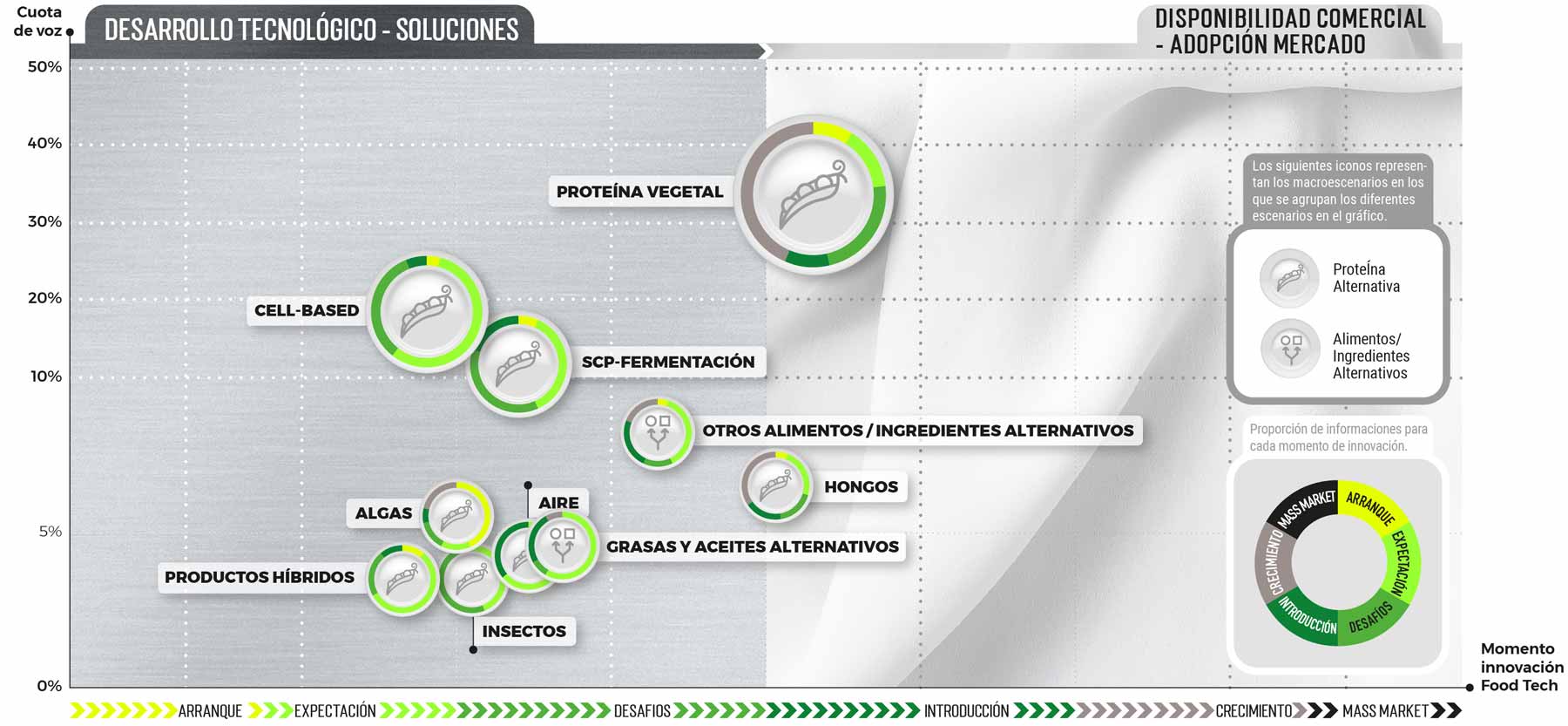

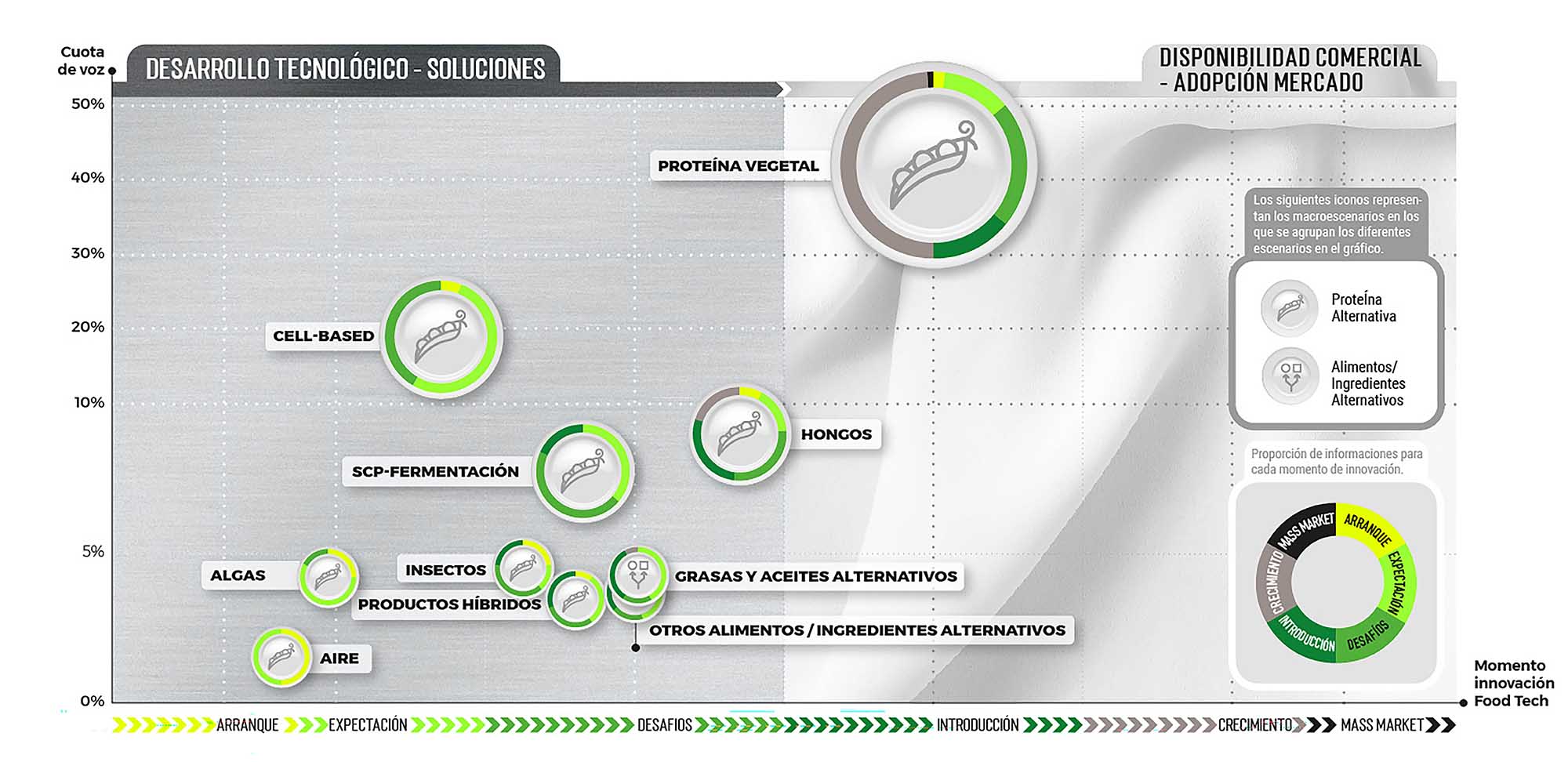

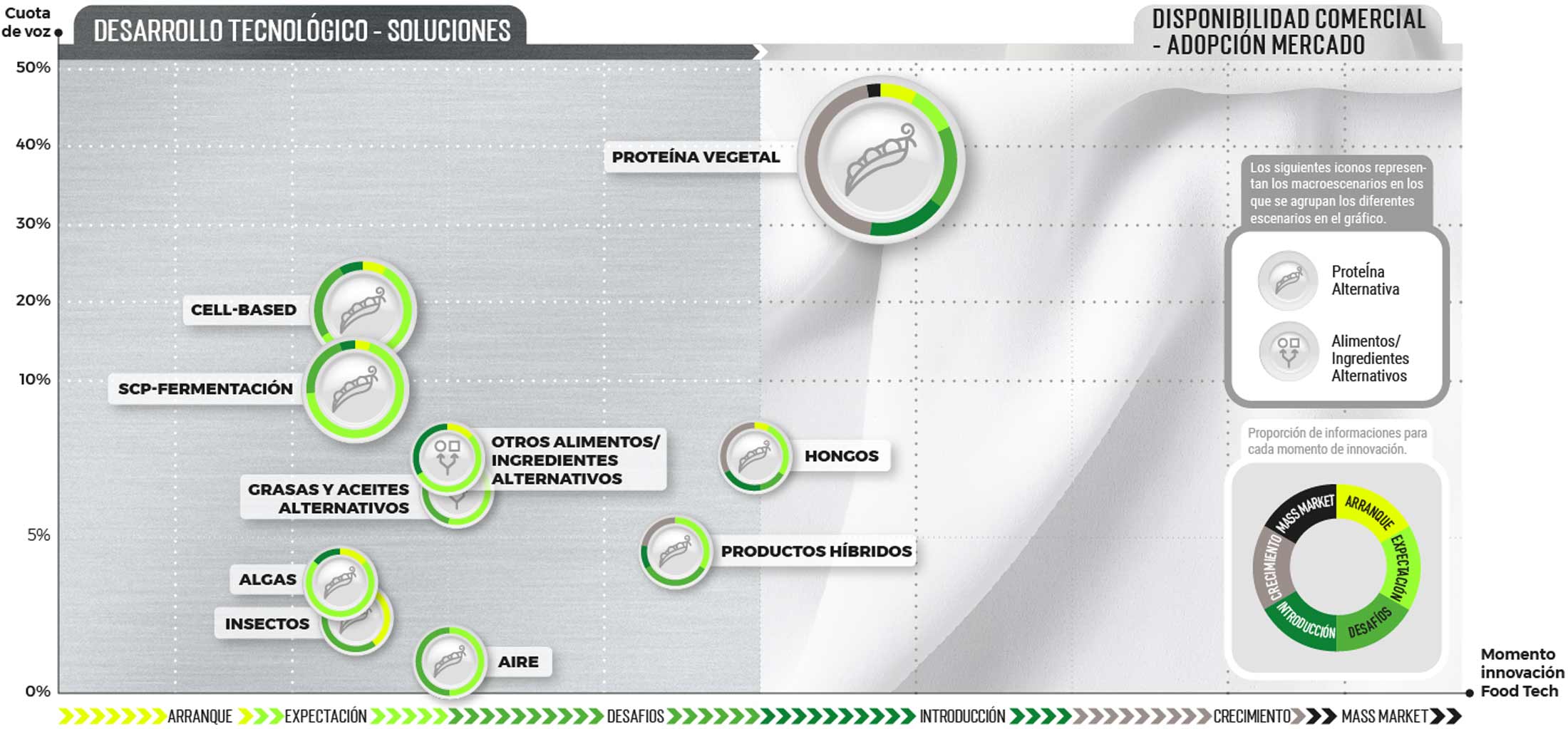

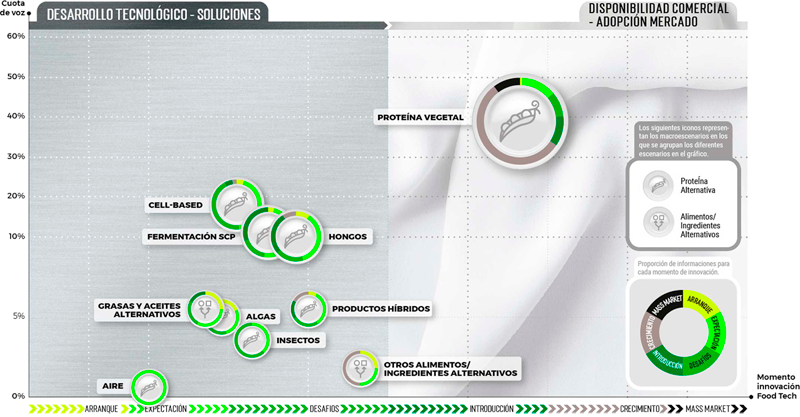

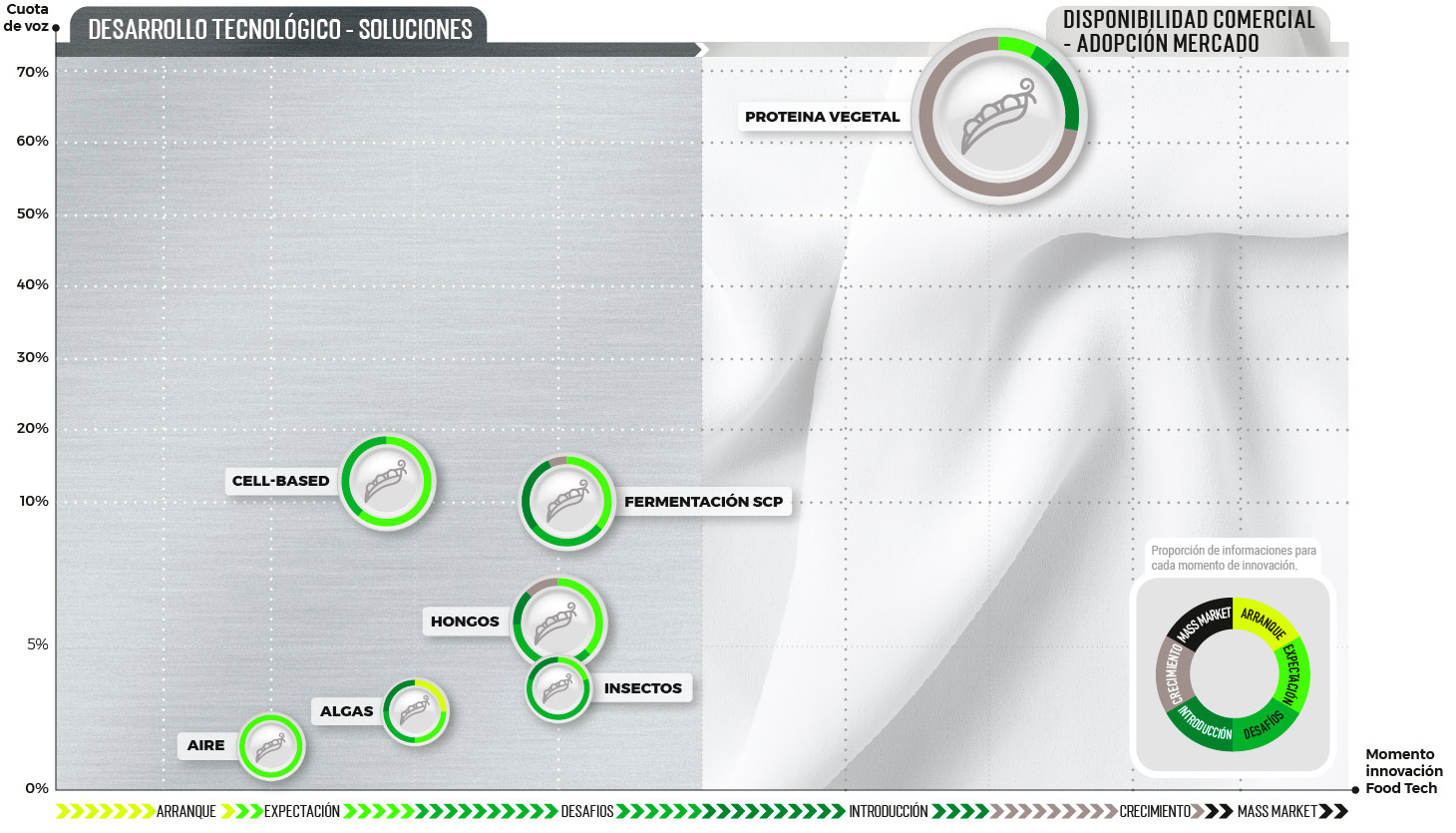

Interpretando el mapa…

Proteínas alternativas, el mercado ya está aquí

La cuota de voz y el crecimiento en el mercado de las proteínas alternativas siguen aumentando con el paso del tiempo. Cada vez más propuestas se acercan al mercado y las diferentes compañías van superando desafíos para hacer llegar sus novedades al consumidor.

Según el estudio ‘Foodtech in Spain: Moving Spanish Food System Forward del ICEX, se espera que el mercado global de proteínas alternativas alcance los 97 millones de toneladas en 2035 y represente un 11% dentro del mercado de proteínas, cuando en 2020 se produjeron 13 millones de toneladas, y llegaba a una cuota del 2%.

A nivel mundial lo destacable es que viniendo de un año récord (en 2021 la inversión en este sector creció un 60%, respecto a 2020, llegando a recaudar las empresas 5.000 millones de dólares), en este primer trimestre de 2022 vemos una bajada del 36% en comparación al último trimestre del 2021. Pero esos 911 millones recaudados en los primeros 180 días de este año suponen un aumento del 4%, en referencia al mismo periodo de 2021.

Eso sí, en este macroescenario continúa siendo necesario seguir con la labor investigadora para certificar los efectos positivos potenciales de esta clase de productos en temas como la sostenibilidad (en algunos casos se realiza un uso excesivo de energía), los efectos de su consumo o sus propiedades nutricionales en comparación con sus análogos.

Ya si ponemos la lupa en los diferentes escenarios, comprobamos que plant based continúa con su crecimiento en fase de madurez y ya podemos encontrar novedades, ampliaciones de gama en más canales y superficies. Incluso algunas empresas internacionales ya empiezan a notar incrementos en sus ventas inferiores a los de años atrás, fruto de que existe más oferta en el mercado.

En España las ventas de proteína vegetal alcanzaron los 448 millones de euros, cifra solo por detrás de la de Alemania, que sumó unas ventas de 817 millones de euros, según indica el ICEX. Conforme al estudio de la organización nuestro país va por delante de otras naciones como Italia (435 millones de euros); Francia (335 millones de euros); Países Bajos (291 millones de euros), y Bélgica (134 millones de euros).

En referencia a inversión, esta sumó los 475 millones de dólares, a nivel mundial, en los tres primeros meses del año y en 2021 alcanzó los 1.900 millones de dólares, cifra similar a la de 2020, según informa GFI. Además, P&R Intelligence prevé que el mercado global de proteína vegetal alcance un valor de 26.721 millones de dólares en 2030.

Algunas de las empresas que lograron recaudar más financiación en estos cuatro meses son: la startup de Singapur Next Gen Foods (que cuenta con la marca de pollo vegano Tindle), con 100 millones de dólares; y la empresa china Starfield Food Science & Technology Starfeld, también con 100 millones de dólares.

Destacable es la apuesta del gobierno de Dinamarca por el sector plant based. El ejecutivo danés anunció la inversión de 100 millones de dólares en un fondo dedicado a la innovación, educación y venta de alimentos plant based.

La réplica del sabor, textura y apariencia con sus “originales”, el denominado Fully Mimic, es una característica que se sigue viendo en la categoría. Casos como las alitas de pollo con piel y hueso, hechas con proteína vegetal de Sundial Foods o Current Foods (antes denominada Kuleana) con , son ejemplos paradigmáticos de que la industria trata de buscar el mímico perfecto..

Otras novedades plant based que se han lanzado al mercado en esta primera parte del año son el chorizo vegano de Goikoa, la línea vegana para hostelería y gran consumo de Upfield o la ampliación de la presencia en el canal retail de los productos de Beyond Meat.

En cuanto a barreras y desafíos, las cuestiones legales suelen estar entre las primeras preocupaciones del mundo FoodTech en general y del de plant based en particular. En este campo abril marcó un hito en la categoría de proteína vegetal, ya que la Comisión Europea aprobó el ingrediente clave de JUST Egg (judía mungo) para sus huevos veganos, caso contrario al de Impossible Food que todavía no logra esa aprobación en Europa porque han catalogado a su proteína heme como GMO.

El auge imparable de las proteínas vegetales no eclipsa a que otras fuentes proteicas alternativas sigan su avance, aunque en una fase de madurez algo más retrasada. La proteína que se obtiene a partir de un proceso de fermentación es una alternativa con un potencial sostenible y nutricional con recorrido.

La evolución de los desarrollos en base a fermentación (Singel Cell Protein) avanza. Conforme a datos de GFI, en el primer trimestre de 2022 la inversión en este tipo de ingredientes totalizó los 290 millones de dólares, mientras que en 2021 llegó a los 1.700 millones de dólares, casi el triple más que hace dos años.

En este periodo analizado, startup como la israelita Remilk (con 120 millones dólares de financiación) ha sido la que más financiación ha obtenido.

Esta fuente proteica se encuentra en fase de investigación y desarrollo tecnológico para tratar de superar barreras (alguna de ellas tienen que ver con el escalado industrial o la fase post fermentativa, tal y como se expresó en la 2nd fermentation-enabled alternative protein innovation summit).

A pesar de estos desafíos que poco a poco se tratan de solventar, hay productos que ya están en fase de pruebas de viabilidad como es el caso de la startup española MOA Foodtech, que está alcanzando acuerdos con entidades como Nestlé Purina o Barilla.

Incluso en África también se está investigando en este tipo de desarrollos. Ejemplo de ello es el caso de De Novo Dairy, la primera startup que obtiene proteína a partir de un proceso de fermentación en el continente africano, y que apuesta por una visión internacional, ya que sus mercados están condicionados por la legislación. Actualmente, en Europa son restrictivas en el uso de microorganismos modificados genéticamente para alimentación, pero hay otras regiones, fundamentalmente Estados Unidos, que cuentan con leyes más progresistas en este ámbito.

También a destacar en este tiempo de vigilancia, las asociaciones establecidas entre The EVERY Company y la marca de pastelería americana Chantal Guillon, o la unión entre Perfect Day y Betterland Foods para lanzar su leche Cow Free

En cell-based detectamos que están apareciendo novedades y movimientos en la categoría. En este primer trimestre de 2022, según los datos facilitados por GIF, la inversión en este sector ha sido de 146 Cifras muy interesantes y que siguen la evolución que se dio el año pasado cuando las empresas de cell-based lograron recaudar 1.400 millones de dólares, la mayor cantidad de capital recaudado en un solo año en la historia de la industria (en 2020 fueron 400 millones de dólares).

Aparte de la financiación privada, en donde destaca la recaudación de Upside Foods, que en abril logró 400 millones de dólares, algunos estados empiezan a ver las posibilidades de este sector. Países Bajos ha anunciado un fondo de 60 millones de euros destinado a la agricultura celular, e Israel ha invertido 18 millones de dólares para financiar un consorcio de 14 empresas de cell based para trabajar en esta categoría en los próximos tres años.

Todo ello da cuenta de la importancia que está adquiriendo esta categoría que poco a poco va tratando de superar barreras como el escalado o la legislación vigente.

A pesar de estos inconvenientes, la tendencia es que las empresas continúen invirtiendo en capacidades productivas a pesar de no poder comercializar sus productos, pero el convencimiento es grande de que en un corto periodo de tiempo podrá haber productos en el mercado. Así lo piensan desde la americana Wildtype (que consiguió una recaudación de 100 millones de dólares en este inicio de año, procedentes de Bezos Expeditions, S2G Ventures Oceans and Seafood Fund, la Coalición FootPrint de Robert Downey Jr., Cargill,

Leonardo DiCaprio o Cargill, entre otros) o la holandesa Meatable, donde prevén tener un producto en el mercado competitivo a nivel económico en 2025.

Asimismo, también en este campo empiezan a verse desarrollos de startups focalizadas en desarrollar soluciones de scaffolding como es el caso de Seawith o Micro Meat.

Conseguir piezas completas (whole cut) es una aspiración en el mundo de la proteína alternativa y la categoría de hongos es una de las tecnologías en la que se está investigando para lograrlo. Dentro de este escenario, los cortes enteros en base a micelio, un hongo filamentoso que lo está trabajando, entre otras, la startup española Innomy, es de lo que más se está hablando en este segmento. Ejemplo de ello es el de Meati Foods que pretende diferenciarse en el mercado de proteínas alternativas con su propuesta de micelio natural, no transgénico, y mínimamente procesado, ya que una de las quejas que se hacen al mundo de la proteína alternativa es que fabrica alimentos muy procesados.

Tampoco hay que olvidarse de la asociación, a principios de año, entre especialista en carne alternativa en base a micelio y que recibió el año pasado una financiación de 40 millones de dólares, y Whitecrest Mushrooms para producir a escala comercial las tiras de bacon de Atlast.

Las informaciones analizadas en estos cuatro meses reflejan que los escenarios de algas e insectos avanzan, pero más lentamente que otros escenarios.

A pesar de ello, en algas hemos visto iniciativas nuevas como la de startup alemana EatMyPlants, la cual trabaja con productos de marisco alternativos, basados en microalgas y se producen a través de procesos de fermentación.

El principal reto en este escenario es optimizar los costes de producción para lograr el escalado a nivel industrial.

En el caso de los insectos, las sucesivas autorizaciones aprobadas desde 2021, como las de EFSA, facilitan el camino para incrementar su presencia en el mercado. Eso sí, en estos primeros meses de 2022 no hemos visto una gran cantidad de lanzamientos en este sentido, aunque hay startups que siguen presentado iniciativas en este escenario como Aurora Intelligent, que pretende comercializar en un breve espacio de tiempo barritas energéticas y barritas proteicas fabricadas con proteína de gusano, concretamente utilizando el gusano de la harina (Tenebrio Molitor).

Esta categoría trabaja en seguir superando barreras, una de ellas es la regulatoria, que ralentizan la llegada de productos al mercado, pero también lucha con la aceptación de este tipo de novedades por parte del consumidor.

Los desarrollos de proteína a partir de CO2 siguen en la línea de la anterior oleada de Escenarios de Oportunidad y generan más expectativas y promesas que certezas. Una de las que avanza en este escenario es la startup Air Protein, que sigue avanzando en su análogo de carne desarrollado a partir de los denominados hidrogenótropos (una especie de microbios aéreos) y promete generar alimentos ricos en proteína con menos agua y sin necesidad de tierra que cultivar. Esta compañía recaudó 32 millones de dólares en 2021.

Navega por periodos de tiempo y descubre cómo evoluciona este escenario

Descubre otros macroescenarios

⇓