PROTEÍNAS, GRASAS Y ALIMENTOS ALTERNATIVOS

PERIODO SEPTIEMPBRE/NOVIEMBRE 2023_ Total de informaciones analizadas: 295

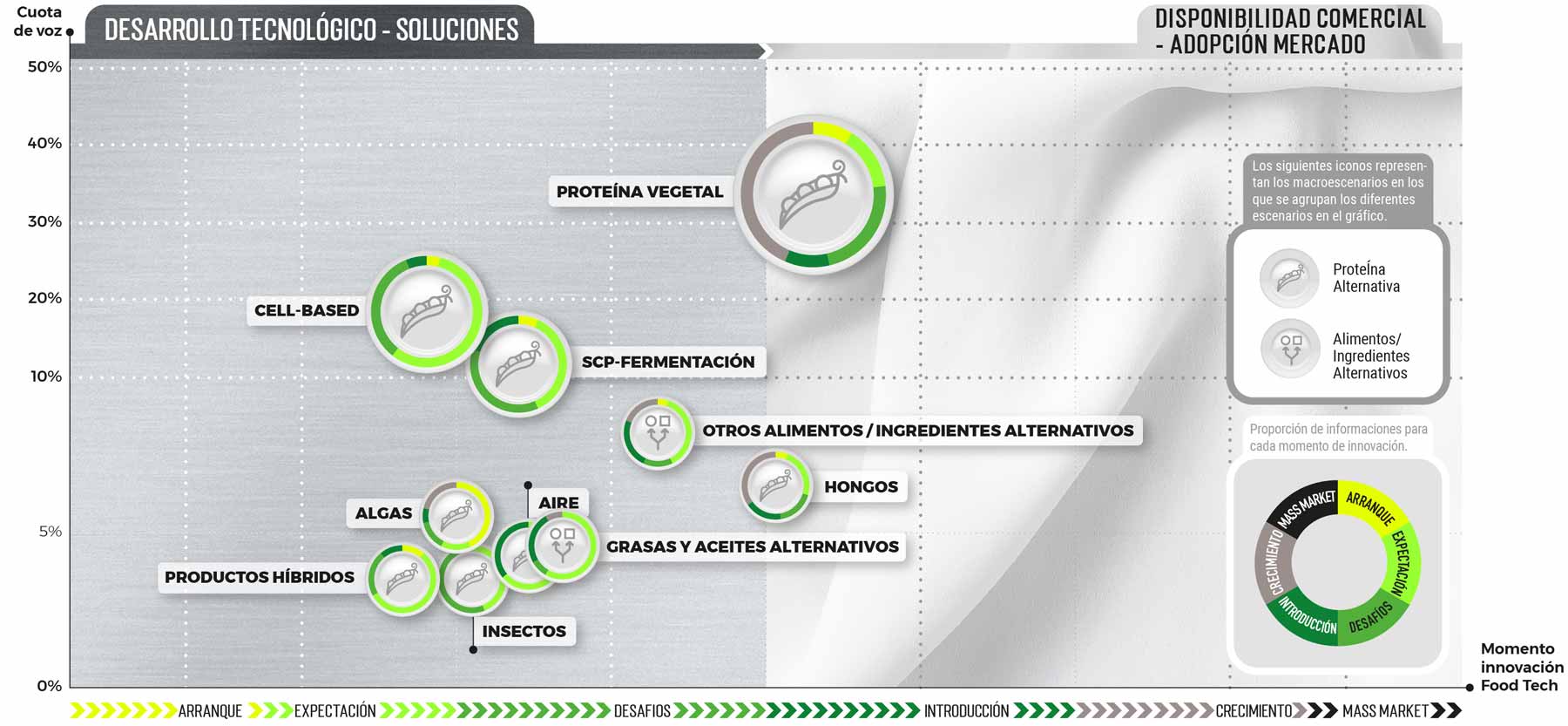

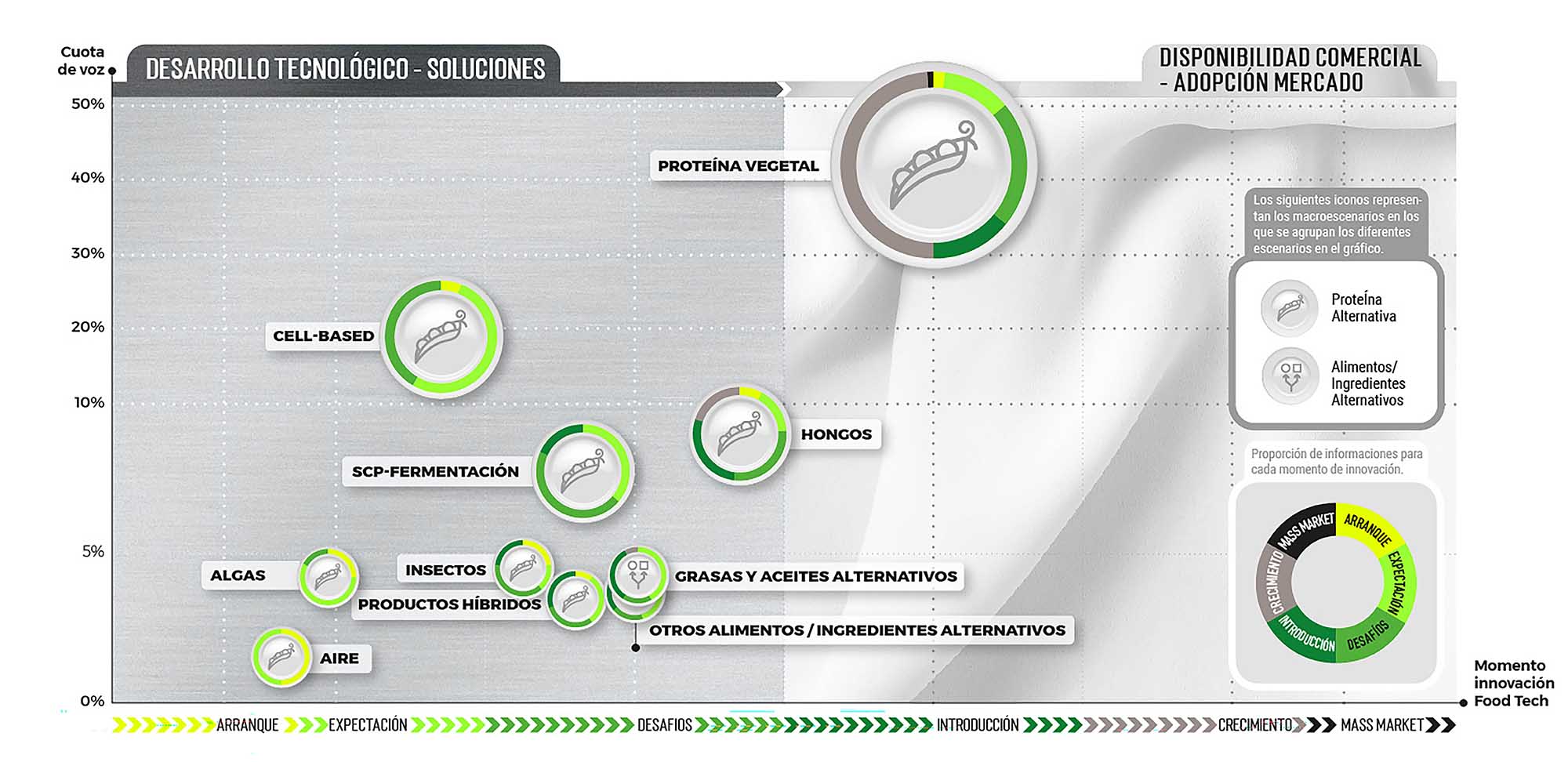

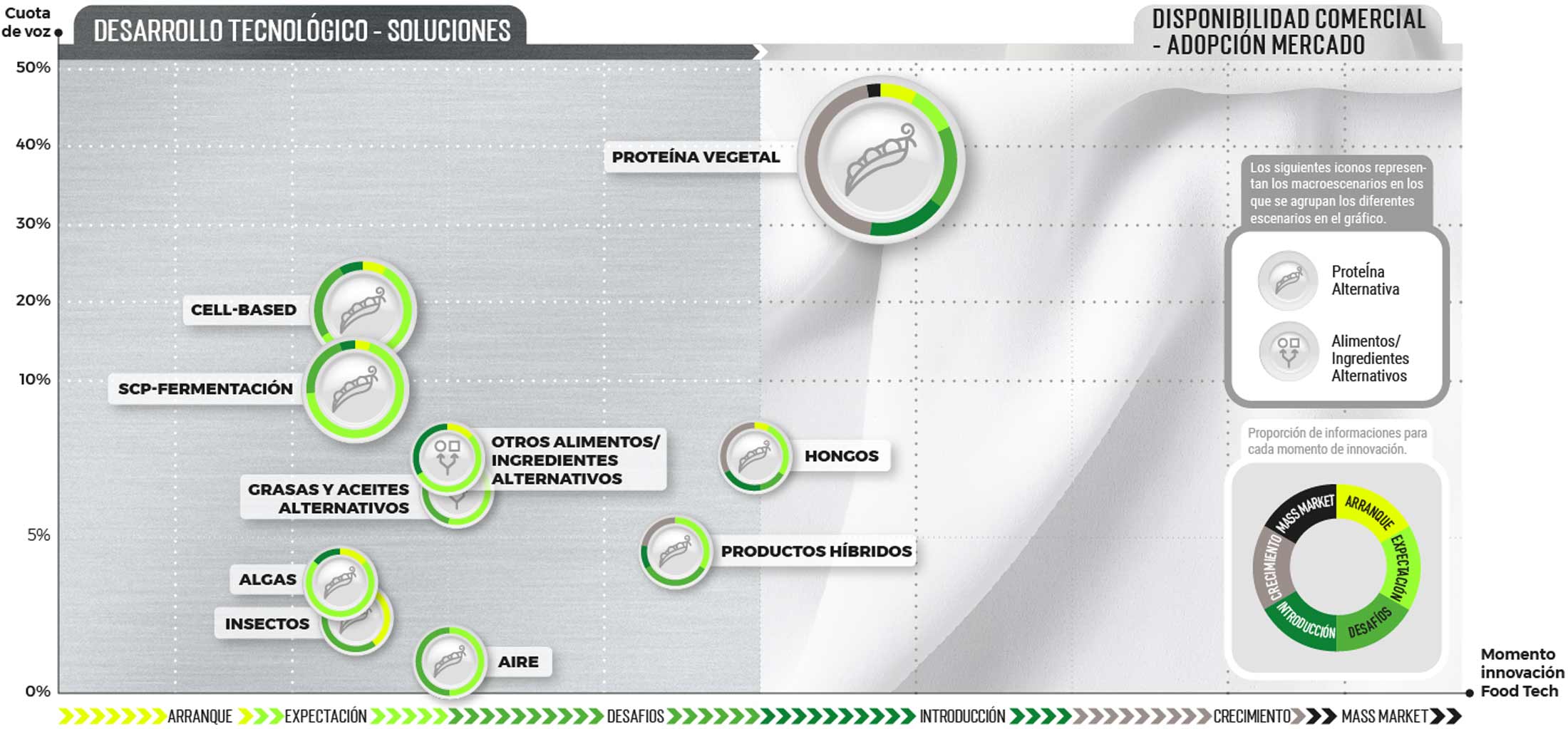

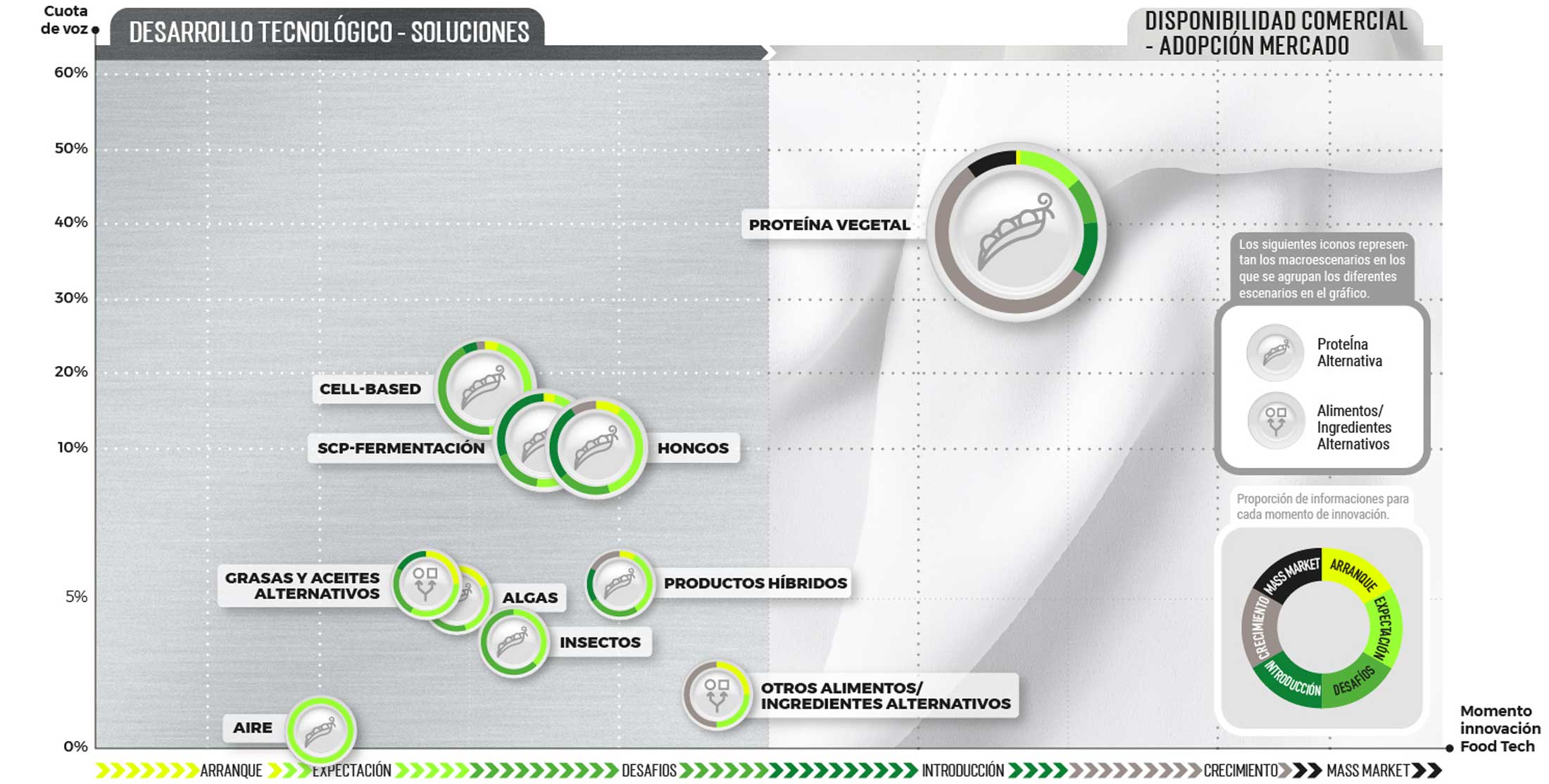

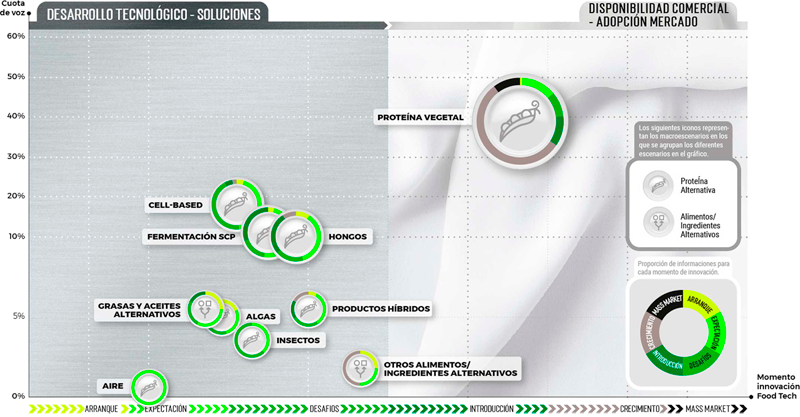

Interpretando el mapa…

¿Quieres compartir este mapa en formato original? Descárgalo aquí

Proteínas alternativas, la proteína vegetal lidera la inversión

La inversión en proteínas alternativas a nivel mundial decreció en el tercer trimestre de 2023 (últimos datos disponibles a la finalización de este análisis), conforme a la información facilitada por The Good Food Institute (GFI), que solo tiene en cuenta las siguientes proteínas alternativas: plant based, cell-based y proteína fermentada.

Según este organismo, “las empresas de proteínas alternativas recaudaron 184 millones de dólares en el tercer trimestre de 2023, lo que supone un descenso del -38%, en referencia al segundo trimestre de 2023, cuando se alcanzaron los 297 millones de dólares”.

En este tercer trimestre de 2023, los proyectos relacionados con plant based lideraron la inversión a nivel mundial, con 71 millones de dólares. Por su parte, las iniciativas elaboradas con tecnologías de fermentación alcanzaron los 62 millones de dólares y las de cell-based, los 51 millones, tal y como se observa en el gráfico 2.

La única proteína que experimentó crecimiento en inversión, respecto al trimestre anterior, fue la vegetal, con un 87%. Las otras dos, proteína fermentada y cell-based, tuvieron una bajada considerable del -66% y del -32%, respectivamente.

Poniendo el foco en la proteína líder en inversión en este periodo, hay que comentar que la proteína vegetal viene protagonizando en los medios de comunicación diferentes noticias sobre la “desaceleración” de sus ventas.

En el evento de ‘The Green Revolution edición 2023’, se indicó que conforme a las últimas cifras aportadas por The Good Food Institute (GFI), en base a datos de NielsenIQ, este mercado experimentó un descenso en el crecimiento de sus ratios en nuestro continente en 2022. Si en 2021, el valor de mercado se incrementaba a un ritmo del 15%, en 2022 el crecimiento se redujo más de la mitad, estabilizándose en el 6%.

Tampoco ayudan a la imagen del sector algunas noticias protagonizadas por “referentes” del sector como Beyond Meat que anunció disminuciones en sus ventas, o ADM que está reconsiderando su apuesta por las carnes de origen vegetal.

Pero según diferentes expertos, la desaceleración del mercado plant based es “algo normal en una industria joven como la de la proteína vegetal”, ya que este mercado “se ha saturado de nuevas marcas y empresas que entran en este espacio”.

Y para que las marcas sobrevivan deben tener en cuenta las exigencias del consumidor, el cual quiere una mejora de las características organolépticas en estos productos, y como vimos en el webinar de alimentos plant based de Proveg los factores que más tiene en cuenta para comprar un producto elaborado con proteína vegetal, por este orden, son:

- Sabor.

- Sea saludable.

- La frescura.

- Sea accesible y que su relación calidad y precio sea acorde.

- Sea clean label.

En cuanto a las barreras que encuentran los consumidores para optar por este tipo de productos resaltan:

- El precio excesivo.

- Un sabor que no es suficientemente bueno.

- La necesidad, por parte del consumidor, de tener más información para consumir este tipo de productos.

- Preocupación sobre si estos productos son saludables o no.

- No querer cambiar los hábitos o rutinas en cuestión de alimentación.

- No ver suficiente variedad en los productos.

- Falta de apoyo en la familia o pareja, si se quiere apostar por este tipo de productos.

Además de tener esos retos, el mercado plant based se está encontrando con algunas barreras regulatorias como en Italia, país donde se firmó un proyecto de ley para prohibir el uso de términos relacionados con la carne como “salami” o “bistec” para las alternativas a la carne de origen vegetal o Francia que avanza en un proyecto para prohibir el uso de las denominaciones cárnicas a los productos que no llevan carne.

Pero no todo son malas noticias en este escenario, ya que en este periodo conocimos la ronda de financiación de 49,2 millones de dólares de Ripple Foods para expandir su leche con guisantes, o el compromiso de la empresa alemana Nordzucker de invertir 100 millones de euros en los próximos años para desarrollarse en el mercado de las proteínas vegetales.

Ya en España, Pascual entró de lleno en el mercado plant based con el lanzamiento de una nueva marca de bebida vegetal: Mimik; Garden Gourmet presentó su alternativa al pescado rebozado, y Heura empezó a comercializar su versión vegetal de jamón de york, elaborado a través de la termomecánica.

Por su parte, Grupo AN y Sanygran acordaron un proyecto, que permitirá a esta última reducir la dependencia de los aislados de proteína de soja y desarrollar sus productos con su equivalente de proteína de guisante o haba de carácter local y sostenible.

SCP-Fermentación, interés en las proteínas elaboradas con fermentación de precisión

Tras liderar a nivel mundial en el segundo cuatrimestre de 2023 el apartado de inversión, en el tercer trimestre la proteína fermentada se quedó lejos de la proteína vegetal en este apartado. En nuestro mapa de Escenarios de Oportunidad, las iniciativas relacionadas con esta clase de proteína las englobamos en del escenario SCP-Fermentación. Dentro de este escenario, la proteína elaborada a través de tecnología de fermentación de precisión continúa despertando interés como observamos en las noticias protagonizadas por esta proteína alternativa.

Conforme a los datos de Precedence Research, para el cierre de 2023 se prevé que el tipo de alimento que se busque con más ahínco a través la tecnología de fermentación de precisión sea la alternativa láctea, con el 43,85% de cuota, seguido de la cárnica (18,22%) y la del huevo (17,19%), tal y como se puede observar en el gráfico 3.

En referencia a los ingredientes, los más buscados en este 2023, conforme a la previsión de la consultora, es la proteína de suero de leche y caseína, con el 36,1%. A continuación, se sitúa la de colágeno (25,36%); la clara de huevo (21,5%) y la de hemo (17%), como se observa en el gráfico 4.

En este periodo conocimos que Eden Brew busca escalar su proteína de caseína; Vivici espera que en 2024 su beta-lactoglubina sin animales tenga la aprobación regulatoria en Estados Unidos, o como Formo o The EVERY Co presentaron alternativas a la clara de huevo.

También supimos de asociaciones o colaboraciones como la de Vivici con Ginkgo Bioworks, cuyo objetivo es ampliar y escalar su proceso de elaboración de alternativas proteícas lácteas, o la de Moa Foodtech y ‘Aurora’ para llevar al mercado una nueva gama de productos proteicos y sostenibles.

Algunas de las financiaciones más destacadas corrieron a cargo del fabricante australiano de proteínas de fermentación de precisión, Eden Brew, con 24,4 millones de dólares, y de la startup francesa Bon Vivant, que logró 15 millones de euros.

Pero para que este tipo de proteína se expanda más y llegue a mercado tiene unos retos que superar, entre los que destacan:

- El escalado industrial.

- Bajar el precio de los alimentos elaborados a través de fermentación.

- Posibles riesgos para la salud asociados a estos productos.

- Las reticencias y la falta de confianza del consumidor.

- Lograr más aprobaciones legislativas.

Respecto al aspecto regulatorio, conocimos que TurtleeTree obtuvo el estatus GRAS autoafirmativo de acuerdo con la regulación de FDA para su lactoferrina, elaborada a través de fermentación de precisión.

El estatus GRAS autoafirmado no requiere legalmente la revisión de FDA, sino que las empresas solo necesitan realizar una aprobación de seguridad por parte de un panel científico. Esto se puede hacer sin notificar a FDA ni divulgar públicamente los datos de seguridad. Se trata de una manera más fácil y barata de comercializar, además de ser mucho más rápida, dado que la aprobación total de FDA puede tardar entre seis meses y un año.

Hay que recordar que la startup israelita Imagindairy tiene el estatus GRAS autoafirmativo, al igual que TurtleeTree. Y que Perfect Day y Remilk son las dos únicas empresas de fermentación de precisión que tienen el estatus GRAS de FDA.

Cell-based, prohibiciones y avances para que más productos se comercialicen

El tercer escenario protagonista, en cuanto a inversión, fue Cell-based (alimentos cultivados). La gran mayoría de las noticias analizadas tuvo como gran temática los desafíos a los que se enfrenta este tipo de proteína, con el 52%.

Y es que la industria del cell-based para llegar al mercado tiene que superar cuatro grandes retos:

- La aceptación por parte de los consumidores.

- Lograr reducir los costes de producción.

- Aumentar la escalabilidad industrial.

- Un entorno normativo favorable.

Tras la aprobación regulatoria en Estados Unidos, este tipo de productos aún no se ven en el mercado, ya que tanto Eat Just como Upside Foods solo ofrecen su pollo cultivado en restaurantes exclusivos, ya que les está costando escalar este tipo de productos y quieren conocer la aceptación por parte del consumidor antes de llevarlos al mercado de forma más masiva.

En Europa, se están dando pasos para una futura comercialización de esta proteína alternativa. En septiembre de 2023, The Cultivated B (TCB) entró en la fase previa a la presentación de la autorización reglamentaria para la venta de productos híbridos de carne cultivada en Europa.

La empresa explicó que entró en la fase inicial, un proceso oficial de EFSA solicitado al menos seis meses antes de la presentación oficial. Una vez presentada la solicitud, TCB se convertiría en la primera empresa biotecnológica del mundo en solicitar la certificación de la EFSA para carne cultivada, si no ha habido más solicitudes en este periodo.

Eso sí, ese paso adelante dado por TCB confronta con lo acaecido en Italia en donde se aprobó un proyecto de ley que prohíbe la producción y comercialización de carne cultivada en el país transalpino. También, en Rumanía se pretende seguir el mismo camino que en Italia y prohibir los alimentos cell-based y en Francia algunos parlamentarios han pedido también su prohibición.

A pesar de estas dificultades en algunos países, en otros estamos viendo diferentes iniciativas para fomentar los alimentos cell-based como el evento de degustación de carne de cerdo cultivada por parte de Meatable en Singapur. Esta startup tiene previsiones de lanzar su producto en la ciudad-estado durante 2024. También, en el país asiático la francesa Vital Meat presentó un dossier previo a la comercialización a la Agencia de Alimentos de Singapur (SFA) en busca de aprobación para lanzar su pollo cultivado en el país.

Y después de meses de evaluación científica y de seguridad del producto y su método de fabricación, Food Standards Australia New Zealand (FSANZ) concluyó que la codorniz cultivada de Vow es segura para usarla como ingrediente en otro producto, como una bola de masa, hamburguesa o una salchicha. La evaluación de este nuevo alimento ya está abierta a comentarios públicos con una fecha límite del 5 de febrero de 2024.

Igualmente, supimos de la recaudación de 7 millones de dólares por parte de Clever Carnivore para escalar sus producción de carne cell-based; el inicio de la construcción, por parte del gigante cárnico JBS, de un centro de innovación de 62 millones de dólares para carne cultivada en Brasil, o el anuncio de Upside Foods de una nueva planta de producción para ampliar su catálogo de productos cell-based.

Eso sí, dentro del mundo cell-based no todo es carne. Ya que en este periodo vimos proyectos que apuestan por otro tipo de alimentos elaborados a través del cultivo celular como es el caso de Blue Nalu, que firmó un Memorando de Entendimiento con NEOM (iniciativa de desarrollo regional sostenible en el noroeste de Arabia Saudita) para promover productos del mar en base a células en Arabia Saudita; la apuesta de la startup francesa Nūmi para desarrollar leche materna cell-based o la de la alemana Senara que quiere revolucionar el mercado de leche convencional con su leche cell-based.

Hongos, novedades en el mercado

En el escenario de Hongos, las tres temáticas principales, en las informaciones analizadas, fueron: lanzamientos o iniciativas para que las startups expandan sus productos, proyectos con grandes expectativas y barreras o retos a superar. Este escenario continúa en un momento de Innovación de Desafíos. Algunos de ellos a los que se enfrenta es la subida de costes y el estancamiento de las ventas, además de conseguir el escalado industrial, lograr aprobaciones legislativas y acelerar la comercialización de sus alternativas.

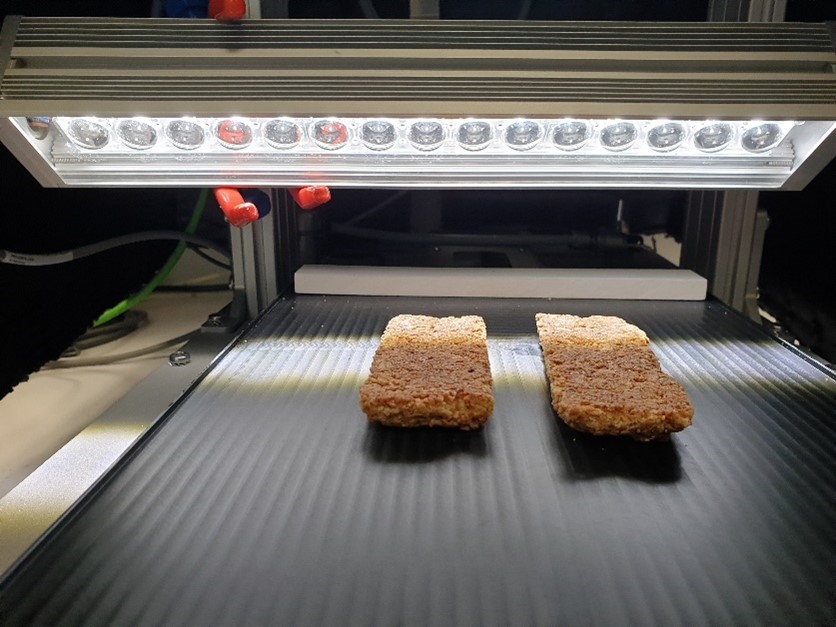

En este periodo, vimos lanzamientos como los protagonizados por el filete de salmón, elaborado con micoproteínas e impresión3D, de Revo Foods; el yogur a base de hongos de Nature’s Fynd; las alternativas de pescado blanco de Esencia Foods, o el snack fabricado a partir de raíz de hongo de Meati Foods, startup que logró una recaudación de 50 millones de dólares, según Axios Pro.

También de interés fue la asociación de la startup alemana Nosh.bio con Ginkgo Bioworks para aprovechar la plataforma de programación celular de esta última para encontrar cepas de hongos con perfiles sensoriales superiores.

Algas, un escenario con expectativas

El escenario de Algas continúa en momento de Expectativas. Proyectos con potencial de futuro e investigaciones fueron los tipos de información que más se publicaron en este periodo.

Entre esas iniciativas conocimos la de Poseidona. Esta startup española propone el uso de la alga invasora más conocida como «alga asiática» para utilizarla como nueva fuente de ingredientes proteicos a un precio asequible “semejante a la proteína de soja”, indican.

También supimos de diferentes rondas de financiación de startups como HN Novatech, la cual consiguió 4 millones de dólares para comercializar su ingrediente ACOMS, un hemo extraído de algas marinas para aplicaciones cárnicas de origen vegetal, u Oceanium, que anunció una recaudación de 2,6 millones de dólares para ampliar su tecnología de procesamientos de algas marinas y acelerar la comercialización de sus ingredientes alimentarios.

Insectos, comunicación positiva para superar las reticencias del consumidor

El escenario de Insectos continúa en su lucha por lograr un mayor avance en la disponibilidad comercial de productos relacionados con esta proteína. Para avanzar en la comercialización, este escenario deberá superar algunos retos entre los que se encuentran:

- Conseguir más accesibilidad a este tipo de productos.

- Lograr una mayor demanda para consumir esta clase de alimentos.

- Superar la repugnancia de los consumidores, principalmente en Europa, a comer alimentos elaborados con insectos.

Para salvar esos retos, algunos expertos de la industria abogan por la comunicación positiva: poniendo en valor las virtudes de la proteína de insecto, luchando contra la desinformación que existe contra los alimentos en base a insectos e informando a los consumidores sobre la seguridad alimentaria en este tipo de productos. También, algunas marcas están explorando enfoques discretos de marketing y etiquetado para atraer a más consumidores en este tipo de industria.

Asimismo, en este periodo se conoció la inversión estratégica de la cárnica Tyson Foods en la startup de proteínas de insectos Protix para aumentar la presencia de ingredientes de insectos utilizados en el sistema alimentario.

Proteína de aire, Solar Foods invierte en una nueva fábrica

Un escenario que bajó en protagonismo en esta edición fue el de Aire, tras un intenso segundo cuatrimestre de 2023.

Eso sí, la startup finlandesa Solar Foods siguió protagonizando la actualidad en este escenario, ya que tras el lanzamiento de su helado fabricado con proteínas cultivadas con CO2 y aire logró una ronda de financiación de 8 millones de euros, que le servirá para apoyar la construcción de una nueva fábrica en 2024 y ampliar la producción de su proteína de aire Solein.

Igualmente de Finlandia procede la startup Aircohol, la cual está trabajando en descarbonizar la industria del alcohol mediante la producción de bebidas a partir del dióxido de carbono liberado durante la fermentación del alcohol.

Productos híbridos, propuestas de cell-based con proteína vegetal

En fase de Expectativas continúa el escenario de Productos Híbridos (aquellos en los que se combina proteínas de dos fuentes diferentes). En este escenario se vieron propuestas que pretenden combinar cell-based con proteína vegetal, debido a que producir cell-based a escala es costoso y la carne elaborada completamente de células a costos razonables aún no es viable. Por ello, se está apostando por esta vía como una posible entrada a la comercialización, de una manera más sencilla, de productos cell-based.

Tal es el caso de SciFi Foods donde experimentaron con un 10-20% de proteínas cultivadas mezcladas con proteínas de origen vegetal (principalmente soja) para producir una hamburguesa. Los planes de esta startup es lanzarse a través de canales de servicio de alimentos de Estados Unidos, a finales de 2024, a la espera de la aprobación regulatoria. En esa misma línea, Mane y NewForm unieron fuerzas para elaborar y escalar productos híbridos en los que se mezcla cell-based con proteína vegetal.

Asimismo, CellX está probando el uso de proteínas de micelio en productos híbridos combinados con ingredientes cárnicos cultivados para hacer alimentos a un precio más bajo que los productos cárnicos 100% cultivados.

Grasas alternativas, se utiliza cada vez más la fermentación de precisión y el cultivo celular

Un número creciente de startups está apostando por la fermentación de precisión y el cultivo celular como soluciones tecnológicas en este ámbito de las grasas alternativas.

Ejemplo de cultivo celular es el de la empresa londinense de biotecnología Hoxton Farms que inauguró, la que dice que es la primera planta piloto de producción de grasa animal cultivada en el Reino Unido.

Por su parte, Nourish confía en la fermentación de precisión para elaborar su alternativa de grasa Tastilux, la cual ayuda a los alimentos vegetales a tener un sabor, olor y experiencia a sus homólogos de origen animal, y Yali Bio también apuesta por esta tecnología para elaborar su alternativa a la grasa láctea.

Ya en grasas de origen vegetal, supimos del nuevo desarrollo de HIFOOD y Alianza Team Europe de su alternativa de grasa vegetal a los aceites tropicales y las emulsiones químicas.

Igualmente, descubrimos actividad en aceites alternativos como la asociación entre Shake Schack y la startup de California Zero Acre para utilizar el aceite cultivado de esta última en el menú de Shake Chack, o como Eves Energy investiga en una alternativa al aceite de palma elaborada con microalgas.

Pero no solo percibimos actividad en grasas y aceites alternativos. También, vimos novedades en el escenario de Otros alimentos e ingredientes alternativos, algunas de ellas con un componente muy dulce, ya que conocimos propuestas para elaborar análogos de chocolate, sin cacao, como el caso de WNWN o el de Nomo, que lanzó una variedad de menta de su alternativa de chocolate.

Resaltables fueron también las iniciativas de Cambrium, que logró una ronda de financiación de 8 millones de euros para desarrollar su alternativa al colágeno animal NovaColl; de Loruma con su análogo de atún a partir de trigo, o la de Northern Wonder, con su alternativa al café.

También, se están empezando a ver más propuestas de productos con cáñamo como la de The Bettering Company, que recaudó 6,7 millones de dólares para lanzar unas golosinas con cannabis, o la de Trolli que quiere explorar el uso del cáñamo en el mercado de confitería.

Descubre ediciones anteriores

Profundiza en otros macroescenarios

⇓